この記事で解決する悩み

今回はこのような悩みについて解説していきます。

いざ、配当投資をしようと思ったもの、どういう銘柄を選べばいいのかわからない

こういうことありませんか?

この記事で紹介する配当目的で株を買うときに覚えておきたいことを10個を覚えれば銘柄選定を迷う必要はなくなります。

実際、私も配当目的で銘柄選定する際は確認し投資をしています。

興味がある人は是非、最後まで読んでいってください!

もくじ

高配当株ではなく連続増配株を探す

配当狙いで株を買うのなら連続増配株を買いましょう。

似ているようでだいぶ違います。

高配当株

・配当は多いが不況時に減配することが多々ある。

連続増配株

・不況時にも配当金を減らさず更に増配する銘柄

高配当株はその年によっては配当金を貰う事ができますが、投資している会社の業績が良くなく減配や無配をする事があります。

一方、連続増配株と言うのは不況時に配当利回りが高くなり、配当金でより多くの値下がりした配当金を買い増す事ができます。

不況時というのは~ショックといった大暴落のことです。

- 2000年 ITバブル崩壊

- 2008年 リーマンショック

- 2015年 チャイナショック

- 2020年 コロナショック

こういったショックのときでも配当維持やもしくは増配しているような企業を探し投資をしましょう。

配当狙いの銘柄選定法

配当狙いの高配当投資をするに当たって確認するポイントは3つです。

- 財務が健全か

- 持続的に配当を出しているか

- 一貫した収益があるか

財務が健全で収益が安定している企業は長期的に配当を支払える能力があります。

それでは、解説していきます。

財務が健全か

財務が健全かどうかはこの2つで確認できます。

- 自己資本比率

- 現金同等物の増減

自己資本比率が業界平均より上か

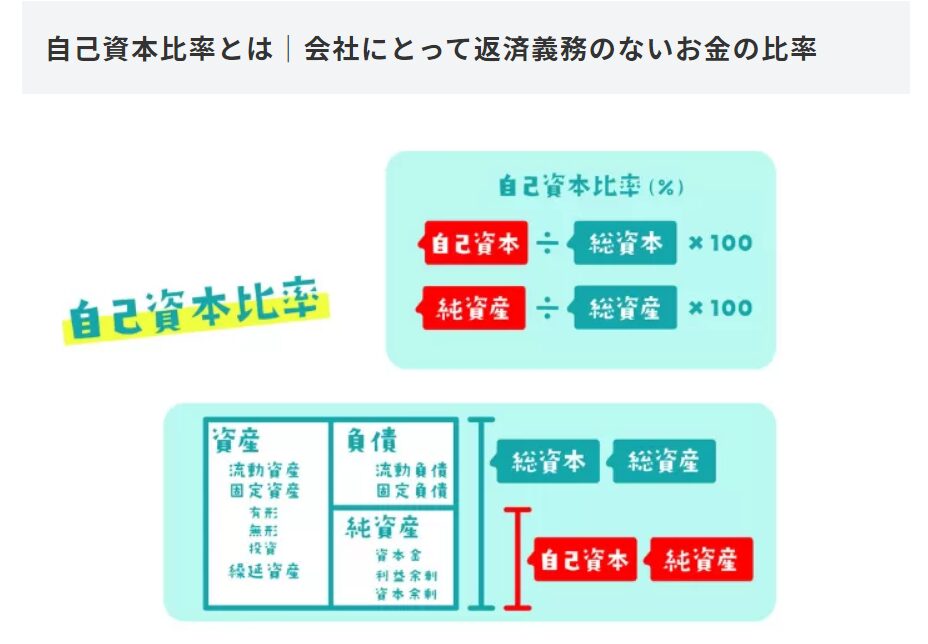

(引用:比較biz)

自己資本比率というのは会社の全ての資本に対して自己資本がどれくらいか

簡単に言うと、自己資本比率は返済不要な資本がどれだけあるか。ということです。

- 自己資本比率が高い=借金が少ない

- 自己資本比率が低い=借金が多い

と考えていいでしょう。

自己資本比率が高いほど、借入無しで会社経営できており、外部からの影響も受けにくく倒産しにくいです。

よって、倒産しにくい会社は将来も安定して配当が貰える確率が高いということがわかります。

自己資本比率の基準ですが40~80%あるか確認しましょう。

- 40% 配当投資では最低限欲しい値

- 60% かなり優秀

- 80% 超優秀

ここで注意する点2つあります。

- 業界平均で確認する

- 自己資本比率だけで決めない

必ず業界の中ではどうなのか。というのを確認しましょう。

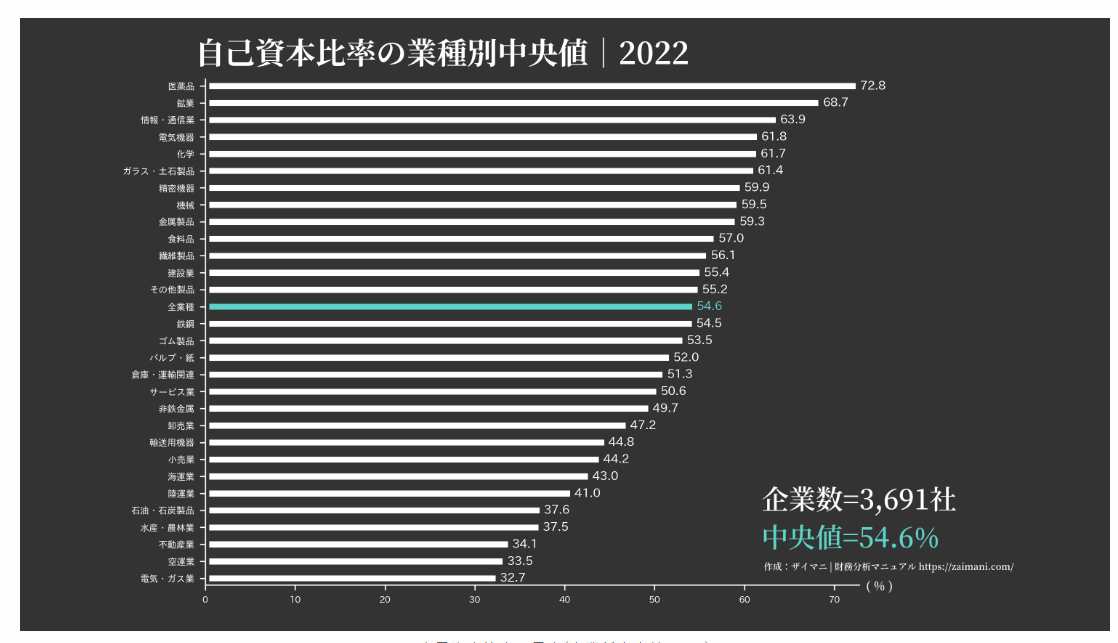

(引用:ザイマニ)

自己資本比率は業界内でかなり変わります。

情報・通信セクターは設備投資等が必要としないため自己資本比率は高くなるが銀行業はお金を預かるといったビジネス上自己資本比率は低くなります。

自己資本比率が高いというだけで投資判断するのもよくありません。日本企業の特質上、借金が嫌いということもあり自己資本比率が高い企業が多いです。

自己資本比率はクリアした上で収益面はどうなのか。配当は出し続けているのか。という判断が重要になります。

現金同等物の増減

要は現金がどれだけあるか。ということです。

現金の保有は経営するのに問題無いか。経営破綻するのに問題無いかの判断基準になります。

多くの現金を所持していると安心感があるのはわかると思います。

企業経営にとって現金を多く所持するのは重要なことで必要な現金が足りず不渡りを出してしまうと社会的信用を無くします。

2回不渡りを出すと銀行との取引ができなくなり事実上の倒産となります。

決算上では黒字であっても現金が無く倒産する黒字倒産というのはそこそこあるので現金の増減が無いか確認は大切です。

持続的に配当を出しているか

この項目は3つあります。

- 配当性向は50%以下か

- 増配はしているか

- 配当利回りは高すぎないか

配当性向は50%以下か

配当性向とは

・配当性向(%)=配当金総額÷純利益×100

配当性向が高いほど純利益の多くを配当として支払っているということになりますので配当性向が高いほど株主還元に積極的であるという見方もでき、一見良いように見えます。

ですが、企業が成長していくには設備投資や新技術の開発など費用を伴う投資・研究開発を行っていく必要があります。

純利益の大部分を配当として支払ってしまうと成長投資に回す資金が少なくなってしまい企業の成長が止まってしまうということになり、その基準が配当性向50%以下かということになります。

配当性向50%以下であれば増配の余地も残しているという判断もできます。

また、配当性向100%以上の会社は利益を全て配当に回している。もしくは企業のキャッシュの中から配当を出している(タコ足配当)状態なので気を付けましょう。

そういった企業は配当を出すから株を買って欲しいと言っているようなもので少しの減益で減配や最悪、無配になるので注意が必要です。

増配しているか

増配とは年々、配当金が増えているか。ということです。

配当投資をする際は配当金がコンスタントに入ることが先決です。

去年は配当を出していたけど今年は出さない。(無配)や去年より配当金が減った(減配)がない銘柄を探すようにしましょう。

IRバンクで過去の業績がわかるので銘柄分析の際は活用するといいと思います。

また、三菱UFJや三井住友銀行といった銀行業に見られる累進配当政策を掲げている企業もおすすめです。

累進配当とは配当を増配または維持とし、減配しない政策のことです。

この政策が掲げている以上は配当が無くなることは基本無いのでこの政策を掲げている企業を探すのも有りだと思います。

有報キャッチャー等で参考にしてみてください。全文検索で累進配当と検索するとでてきます。

配当利回りは高すぎないか

配当利回りについて

・配当利回り(%)=1株当たりの年間配当金額÷1株購入価格×100

計算上、配当利回りが高ければ配当金は多くもらえますが配当利回りが高いというだけで投資判断するのはとても危険です。

5%を超える配当利回りのある銘柄では何かしら懸念要素があります。

株価が下落する要因の一例

- 業績悪化の懸念

- 借金過多

- 減配リスクの懸念

- 控訴による巨額の支払い

上記の例によって株価が落ちたことで配当利回りが上がっている場合があることが多いからです。

実際にはタバコ、公益といった業界によっても不人気のため配当利回りが高い業界もあります。

また、配当利回りが高いということは株価が割安かどうかを判断できます。

過去10年間で配当利回りがどの位置にいるかで投資判断もできます。先ほど紹介したIRバンクで確認してみましょう。

ここで注意するのが、配当利回りが過去水準で一番高いからという判断で投資をしてはいけません。

必ず、収益面と配当性向はどうなっているか確認しましょう。

売上が前年同期比から減っている。配当性向100%以上という銘柄を買うことになりかねません(経験談)

一貫した収益はあるか

この項目6つはあります。

- 売上高は上昇しているか

- EPSは上昇しているか

- 営業利益率は10%以上か

- ROEは業界平均より上か

- 営業CFは増加しているか

- 営業CFマージンは業界平均より上か

売上高は上昇しているか

売上無くして利益は出せません。配当狙いでは売上高が右肩上がりになっているか。というのは重要です。

高配当銘柄と呼ばれる企業は過去から遡ってみると売上が上昇しているか維持しています。

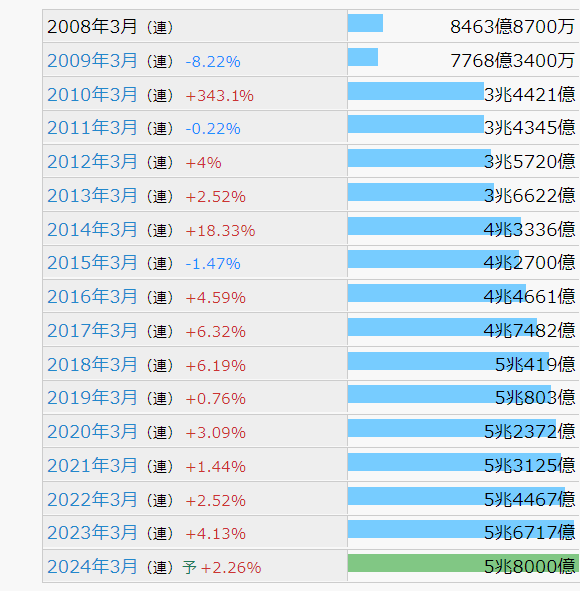

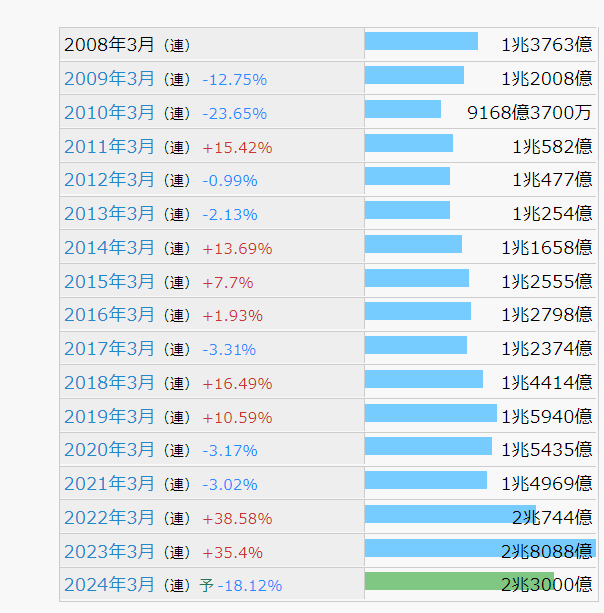

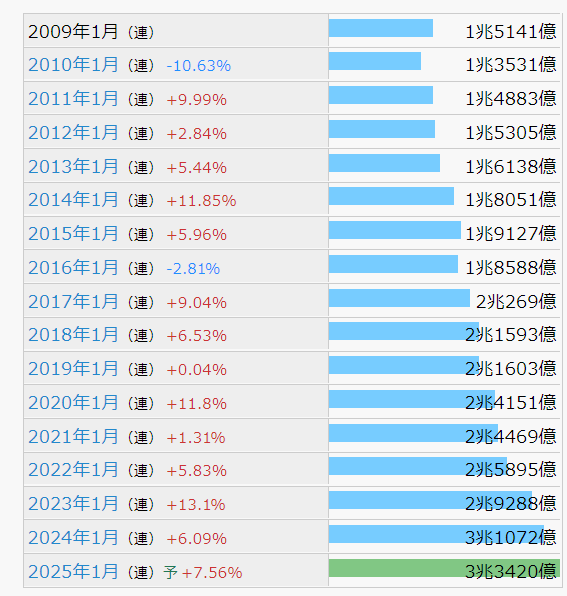

KDDI

(引用:IRバンク)

信越化学工業

(引用:IRバンク)

積水ハウス

(引用:IRバンク)

こんな感じで過去何年かを遡り見て投資判断をしましょう。

EPSは上昇しているか

EPSとは

・EPS(1株当たりの利益)=当期純利益÷発行済株式数

EPSでは株主が投資した1株当たりで会社がどれだけ利益を上げているかがわかります。

配当金は企業が稼いだ利益から出ます。

要するに、高いEPSを持つ企業は稼いだ利益を株主に還元できる可能性が高いことを示しているので確認が大事です。

EPSは配当投資だけでなく値上がり益投資でも重要な確認ポイントになるので理解しておきましょう。

わかりやすく具体例を書きます。

ある企業が新たに株式を発行して、お金を調達して利益を増やした場合

会社から見れば利益が増えたことはよいことですが、投資家の目線で見れば自分の取り分が気になります。

以下の例だと会社の利益が増えたので配当の総額は大きくなりますが、新たに株式を発行しているのでその分1人当たりの取り分が減ってしまいます。

| 発行株式数 | 当期純利益 | EPS | |

| 前年度 | 700株 | 500万円 | 7142円 |

| 今年度 | 1000株 | 550万円 | 5500円 |

こういうときにEPSが重要になってきます。

利益だけでなくEPSも上がっていれば企業と自分の両方が成長していると捉えることができます。

| 発行株式数 | 当期純利益 | EPS | |

| 前年度 | 700株 | 500万円 | 7142円 |

| 今年度 | 1000株 | 750万円 | 7500円 |

上記の図のような企業を探しましょう。

もちろんEPSが高いだけで判断はせず、業界平均より上か確認も重要です。

営業利益率は10%以上か

営業利益率とは

・営業利益率=(営業利益÷売上高)×100

売上に対してどれくらい利益が出ているかがわかります。

この値が高い企業は競争力を有意していることが多く、本業でどれだけ儲けているかがわかる指標になります。

競争力が高い商品であれば値段が上昇しても売れ行きが変わらないため自ずと利益率も上昇していくので確認が大事です。

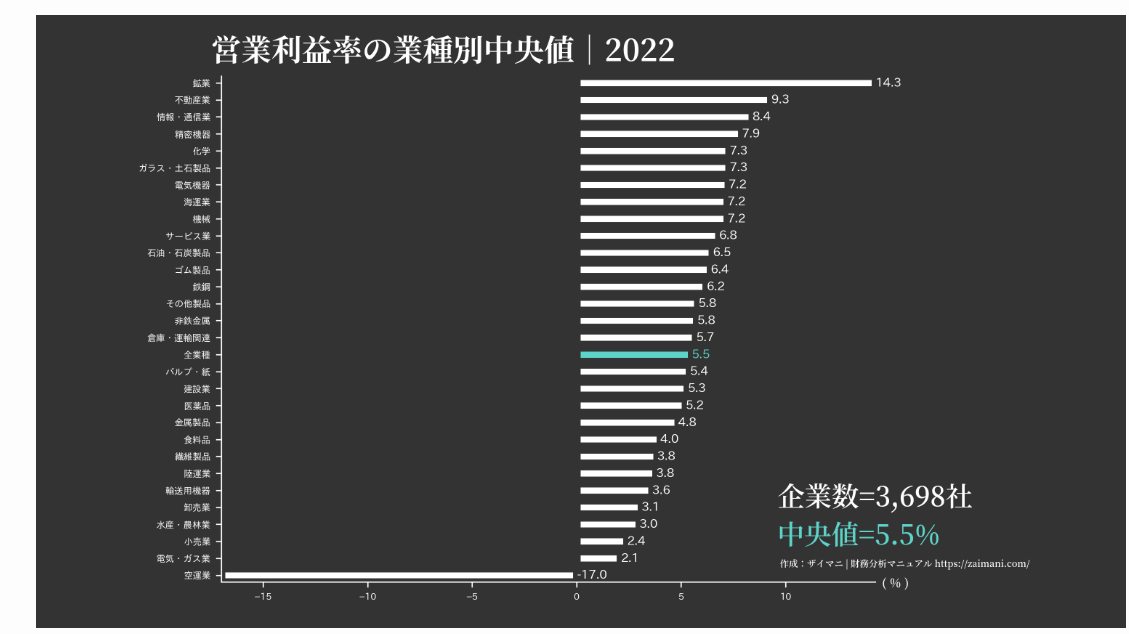

10%と書きましたが業界によって営業利益率の平均は異なります。

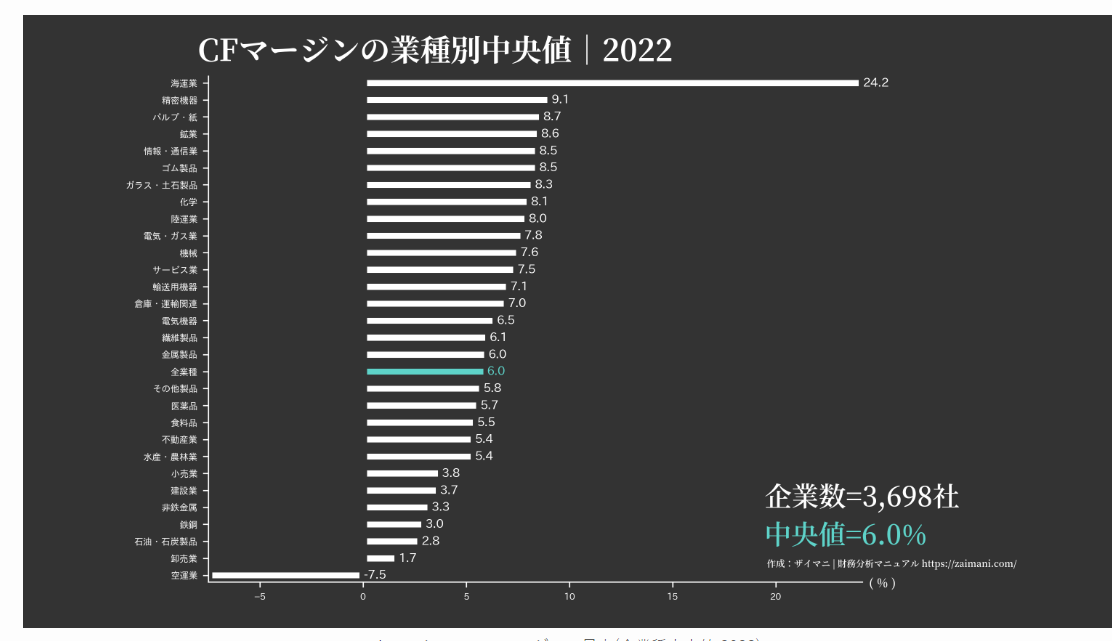

(引用:ザイマニ)

電気・ガス業は低いのに対し情報・通信業は高い傾向にあります。

必ず業界内でどの水準なのか確認して投資しましょう。

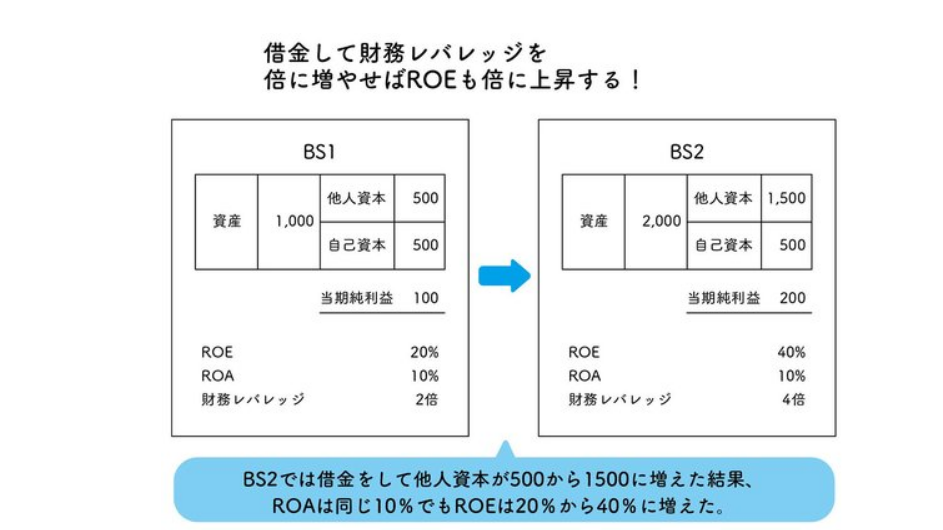

ROEは業界平均より上か

ROEとは

ROE(%)=当期純利益÷自己資本×100

企業が投資家から集めたお金を使って効率的に利益を上げることができているかがわかる指標です。

ROEが高いほど投資額に対して効率的に利益を上げていると判断できます。

高ければ高いほど良い値ですが注意も必要です。

ROEの計算式の中にある自己資本は借入で増やすことができるので簡単に操作ができてしまいます。(財務レバレッジ)

(引用:ダイヤモンドオンライン)

財務レバレッジでROEが高くなっている場合は自己資本比率と一緒に確認しましょう。

自己資本比率が業界平均より低くなっている場合は不測の事態が発生した時に問題が出てくる可能性があるので自己資本比率の動向の注視が必要です。

営業CFは増加しているか

営業CFはキャッシュフロー計算書C/Sで確認できます。

このCFがプラスになっていれば本業でしっかり稼げているという判断になります。

仮にこのCFが何年もマイナスになっていると経営が危険な状態ということがわかりますので投資をする際は確認しておきましょう。

業績が堅調な企業のCFはこんな感じです。

- 本業でしっかり稼げているので営業CFは+

- 設備投資といった事業成長のために投資をするので投資CFは-

- 財務CFは配当をしっかり出しているので-

これが理想形です。

キャッシュフロー計算書は決算短信に載っています。IRバンクでも確認できますので活用してみましょう。

例:任天堂

(引用:IRバンク)

営業キャッシュフローマージンは業界平均より上か

営業キャッシュフローマージンとは

・営業キャッシュフローマージン=営業キャッシュフロー÷売上高×100

企業の売上高に対してどのくらい現金を得られたのかを示す指標です。

この値がプラスであれば企業が営業活動によって得た現金で成長に必要な投資ができ、企業の成長が見込めます。

営業利益率と混同しそうですが、違うのは売上高に対して現金で回収した収入か営業利益かです。

現金の収支は嘘が付けないので事実に基づいた計算ができます。

一般的には15%以上あれば競争優位性が高いと判断されますが業界によります。

(引用:ザイマニ)

一応IRバンクのキャッシュ・フローの状況で確認できます。

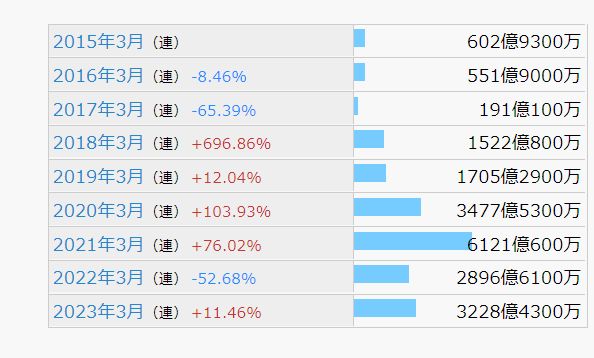

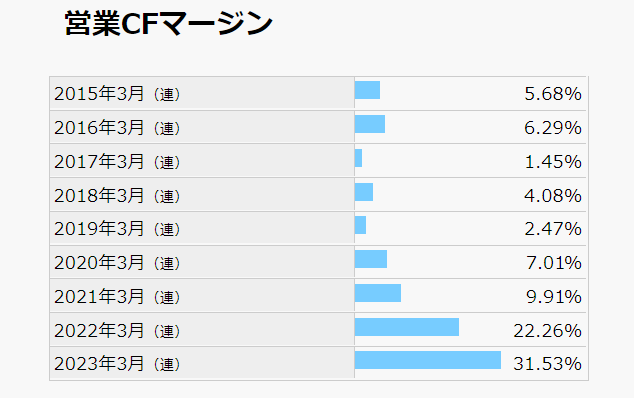

例:日本郵船

(引用:IRバンク)

確認する項目いっぱいあって面倒だ。

という方はこの記事を参考にしてください。初心者向けに書いています。

おすすめ高配当銘柄5選

- 三菱UFJ銀行

- 日本電信電話

- KDDI

- 三菱HCキャピタル

- 信越化学工業

この5つが個人的におすすめです。

三菱UFJ銀行

おすすめポイント

- 累進配当銘柄

- 増配基調で推移

- 1株が高くなく手が出しやすい

三菱UFJの特徴

三菱UFJは三大メガバンクの1つで時価総額は18.78兆円の大型株です。

- 銀行業務

- クレジットカード

- 資産運用・投資運用業務

といった様々な金融事業展開しています。

3大メガバンクは累進配当政策を掲げています。その中で三菱UFJは1株が一番低いので手が出しやすいのに魅力を感じています。

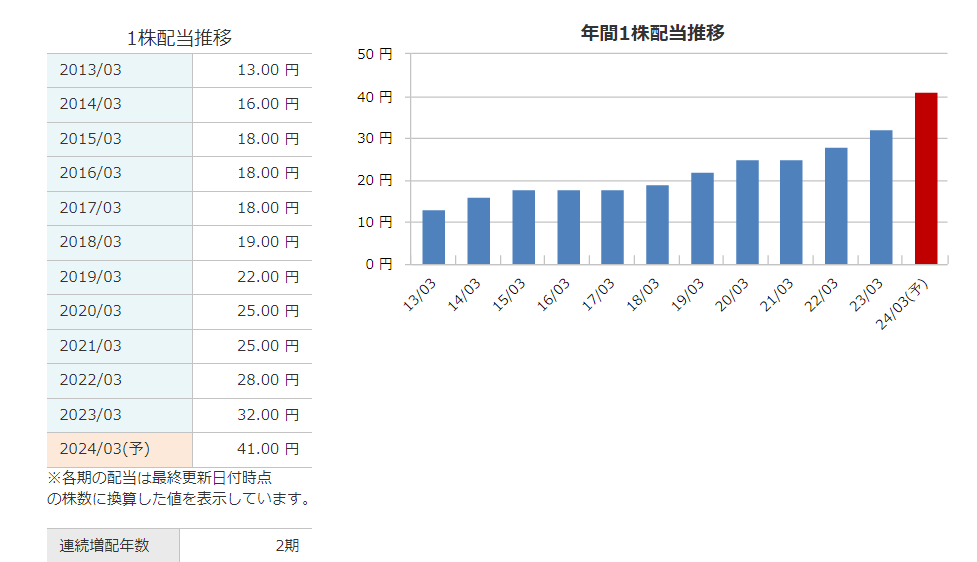

(引用:マネックス証券)

増配は2期連続と少ないですが配当は出し続けておりコロナ時に減配をせず株主還元に積極的に企業であることもわかります。

(引用:マネックス証券)

日本電信電話

おすすめポイント

- 1株がかなり安い

- 高利益で経営が安定している

- 連続増配銘柄

日本電信電話の特徴

日本電信電話(NTT)は国内1位の総合通信事業会社で時価総額は15.39兆円の大型株です。

社会インフラの通信業ということもあり業績は極めて安定しています。

日本電信電話は1株が180円前後(2024年3月25日時点)とかなり安いので初心者が高配当株を始めるのにおすすめの銘柄です。

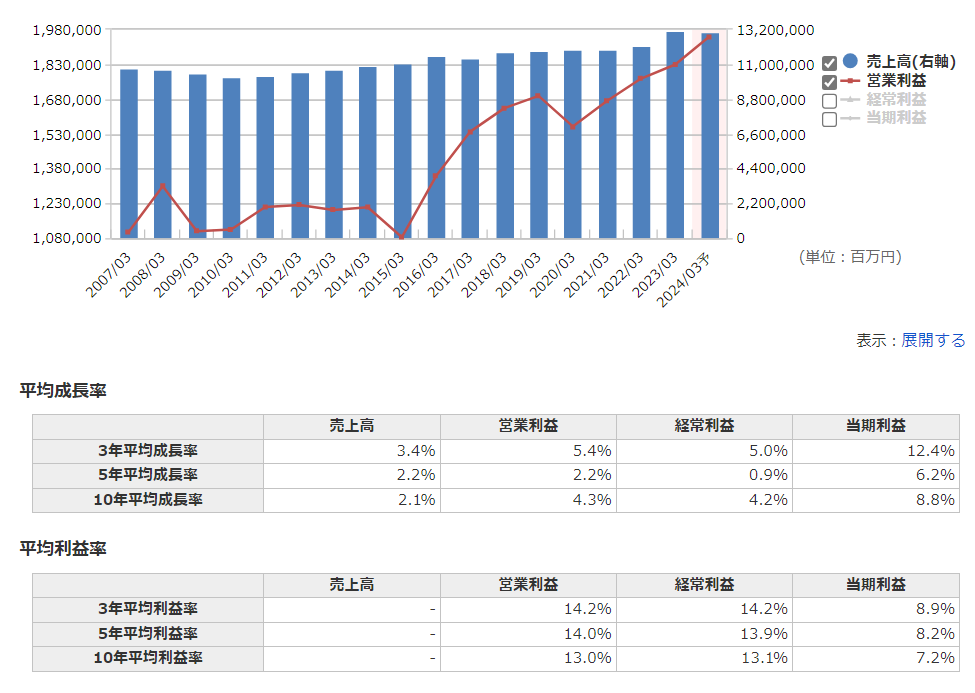

売上、利益ともに右肩上がりで業績は安定しています。

(引用:マネックス証券)

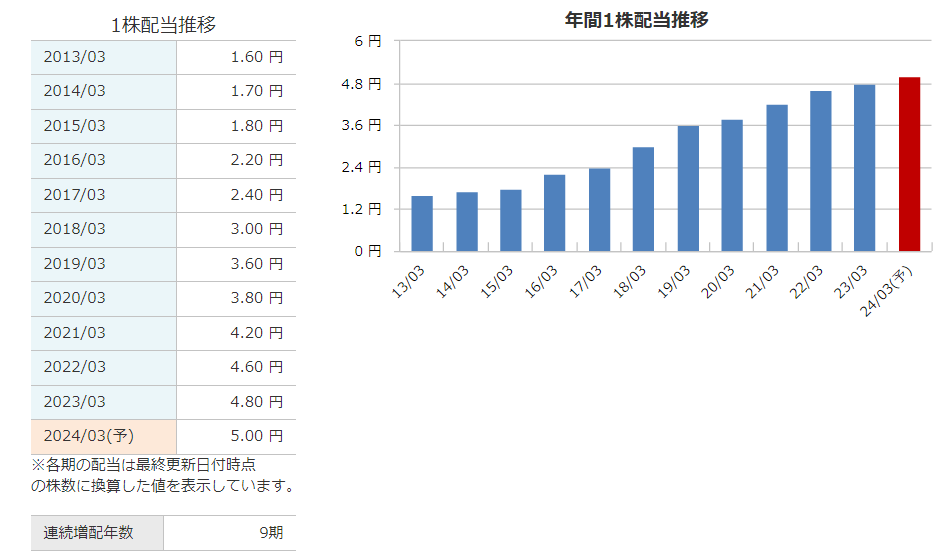

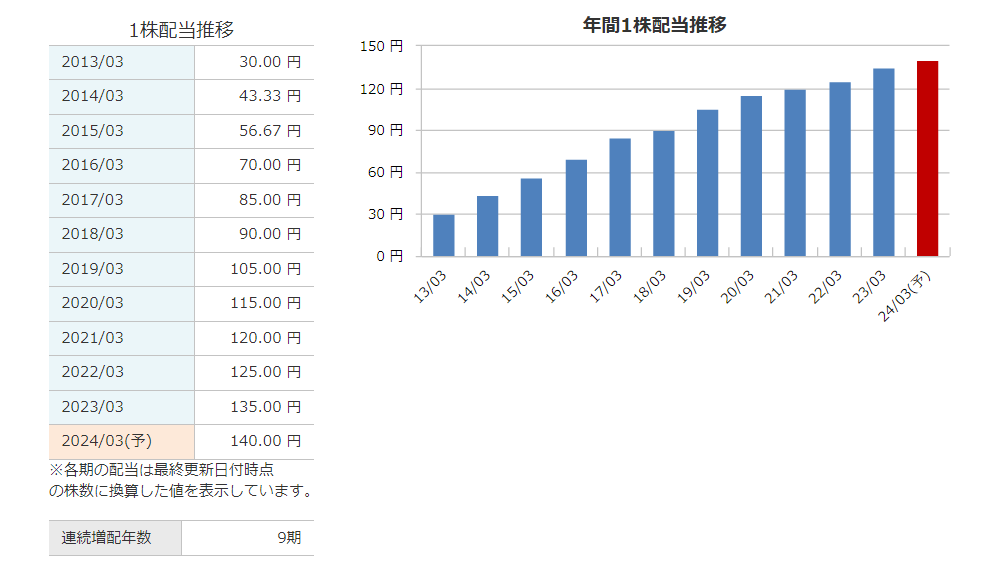

配当では9期連続増配と株主還元も積極的です。

(引用:マネックス証券)

1株配当が安いのでそこまで魅力を感じない人もいるかもしれませんが

ジュース1本買うのを我慢してNTTの株を1株買えば配当投資デビューをすることができます。

三菱HCキャピタル

おすすめポイント

- 24期連続増配の実績

- 1株が比較的安い

- 業績が堅調に推移している

三菱HCキャピタルの特徴

三菱HCキャピタルは大手総合リース会社で時価総額1.55兆円です。

国内外へ機械や備品のリース業や再生エネルギーや不動産、航空といった金融サービスを提供しています。

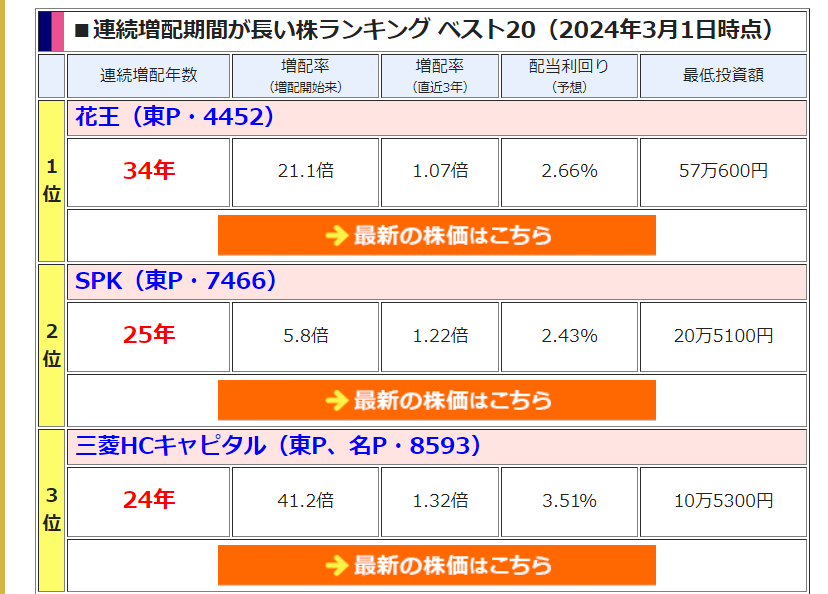

三菱HCキャピタルの魅力は24期連続増配で、この実績は日本企業の中で3位の実績です。

(引用:ZAIオンライン)

連続増配株が100株購入しても10万ちょっとで買えるのでこれから高配当投資を始める人にもおすすめです。

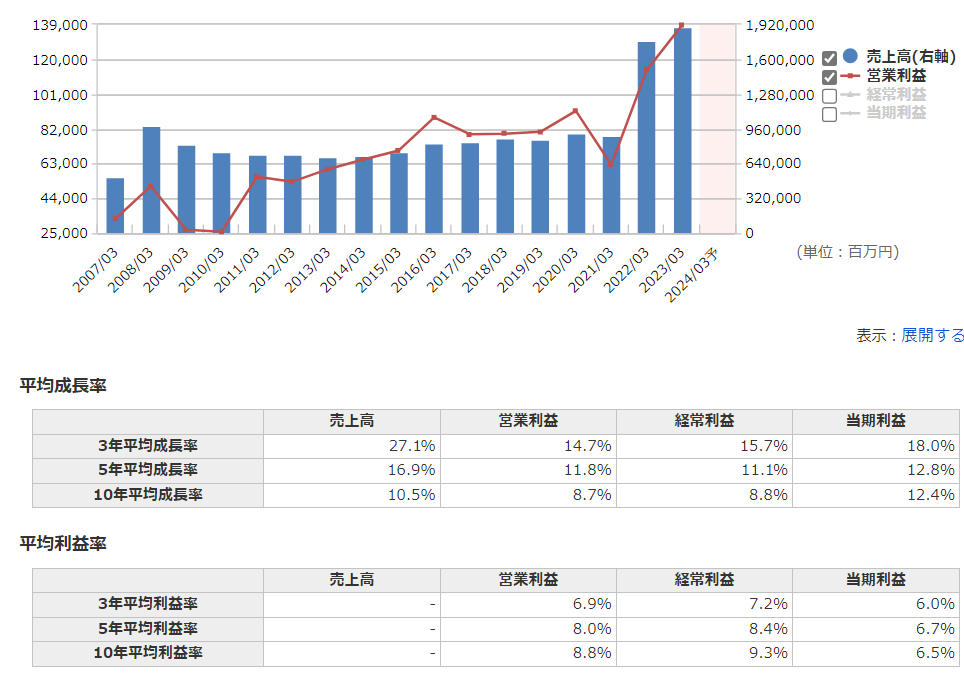

もちろん業績も堅調に推移しており右肩上がりとなっています。

KDDI

おすすめポイント

- 21年連続増配

- 高利益体質で安定経営

KDDIの特徴

KDDIは携帯電話事業で国内2位電気通信事業会社で時価総額は9.5兆円の大型株です。

携帯電話事業の他にクレジットカード、銀行といった金融事業など様々な事業を展開しています。

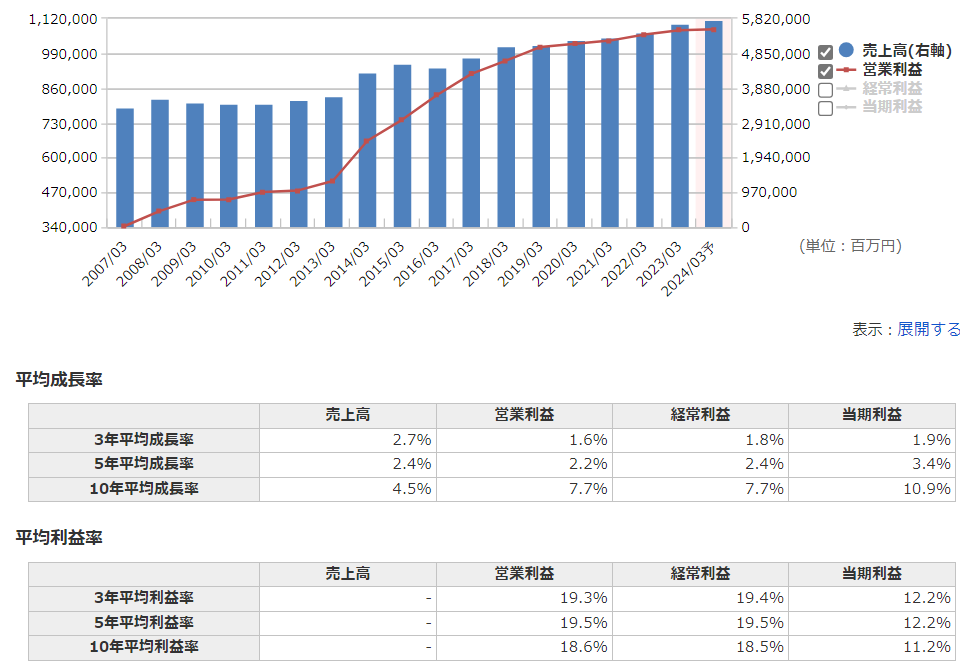

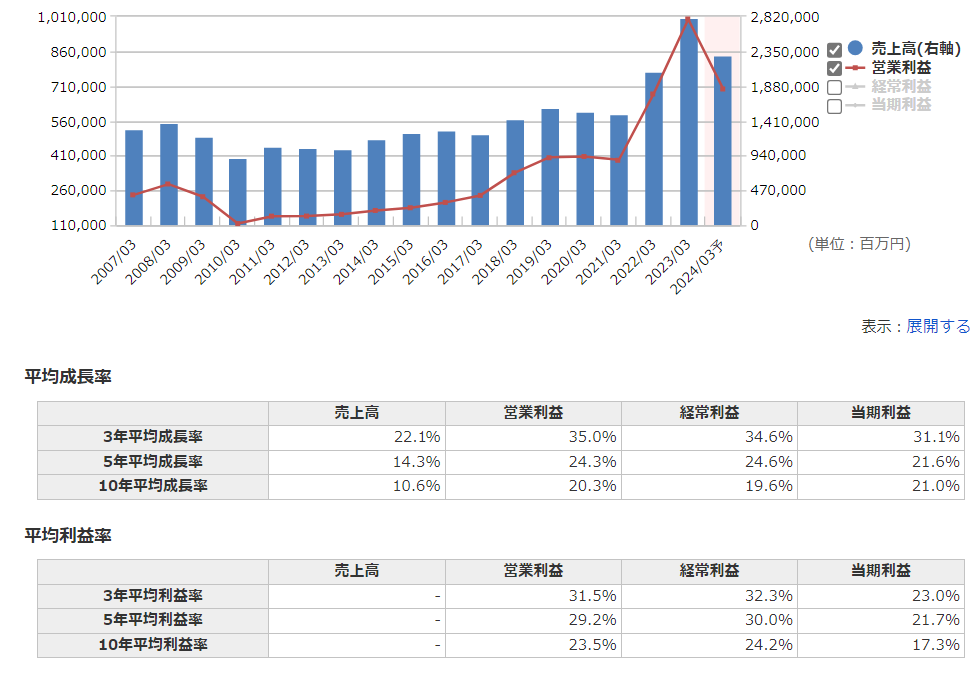

高配当銘柄と言えばKDDIです。業績、配当と文句なしの成績です。

(引用:マネックス証券)

(引用:マネックス証券)

先に紹介した3銘柄に比べると1株が高いのが懸念点ですが1株からコツコツ買っていくスタイルがいいと思います。

信越化学工業

おすすめポイント

- 自己資本比率が鉄壁レベル

- 増配傾向

- 世界トップシェアの製品多数

信越化学工業の特徴

信越化学工業は総合化学素材メーカーで時価総額13.66兆円の大型株です。

主要製品のシリコンウェハー、塩化ビニル樹脂は世界シェアNo.1の実績があり日本を代表する企業の1社でもあります。

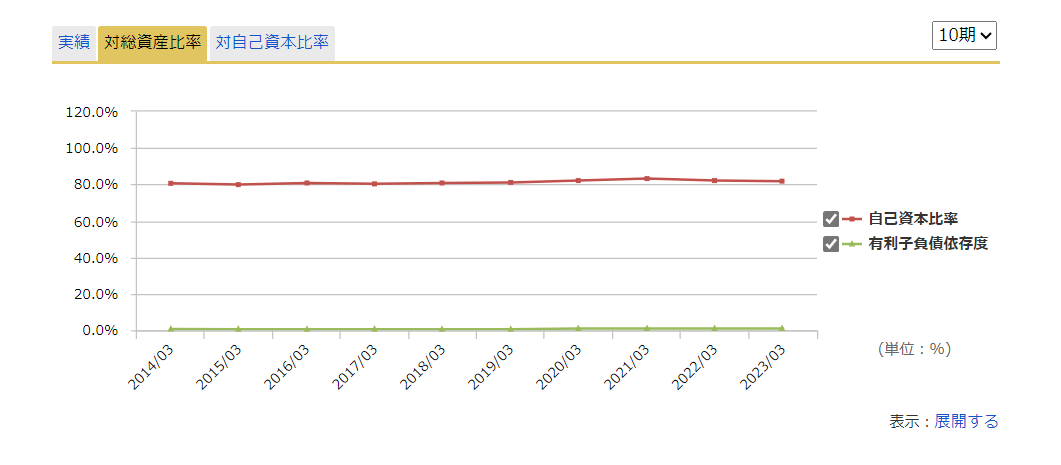

信越化学工業の魅力は鉄壁を誇る自己資本比率です。自己資本比率は80%を維持しています。

(引用:マネックス証券)

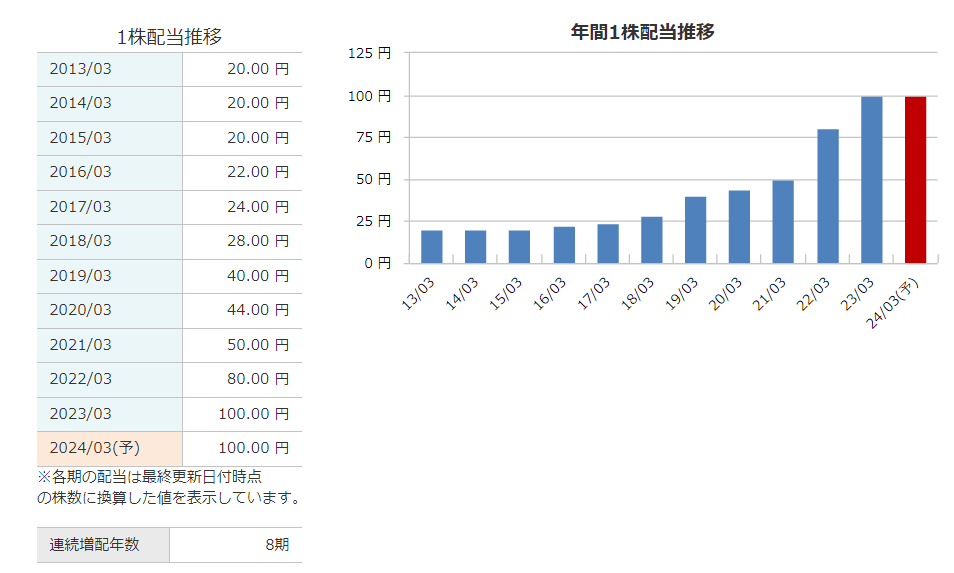

業績はその年によりバラつきがありますが、ここ2.3年では右肩上がりになっています。

(引用:マネックス証券)

配当も年々増加傾向にあるので問題ないです。

(引用:マネックス証券)

この株もKDDI同様1株が高く手が出にくいので1株ずつ買っていくのをおすすめします。

[まとめ]配当狙いで株を買うときに覚えておきたいこと

今回は配当狙いで株を買うときに覚えておきたいことについて書いてきました。

- 自己資本比率を確認し財務が健全化判断する

- 年ごとの配当金にバラつきは無いか。増配傾向か。

- 収益は安定しているか。競争優位性の優れているか。

高配当銘柄を選ぶポイントは上記の3つです。どれか1つがずば抜けてるのではなく、

業界平均より上かが重要になります。

後半にはおすすめ銘柄を書きましたが、マネックス証券や松井証券の銘柄分析ツールを使用し自分で探せるようになると株式投資が面白くなると思うので是非、活用してみましょう!