この記事でわかること

- 日本株のメリット、デメリット

- 米国株のメリット、デメリット

- 結局、どっちに投資したらいいのか

今回は株式投資をするに当たって日本株と米国株どちらがいいのかを書いていこうと思います。

[結論]個人的意見ですが、株式投資を本格的にしたいのなら日本株。そこまで本気でないなら米国株に投資する。

この記事を書いた人

- 2021年から株式投資スタート

- 31歳で資産1300万

- 現在毎月配当約8200円

この記事は3分程度で読めます。日本株と米国株について知りたい方は是非、読んでいってください。

日本株に投資するメリット

日本株のメリット

- 情報が日本語

- 時差が無くリアルタイムで投資可能

- 株主優待制度がある

1つずつ解説していきます。

情報が日本語

銘柄選定をする際は色んな基準で銘柄を選ぶと思います。

- 企業のファンダメンタルズ分析

- 企業の商品を使ってみる

- 社長の方針を聞く

といった感じです。

日本株なら上記のようなことは普通にできますが、米国株を分析するとなると、全部ではないですがある程度、英語力は必要になってきます。

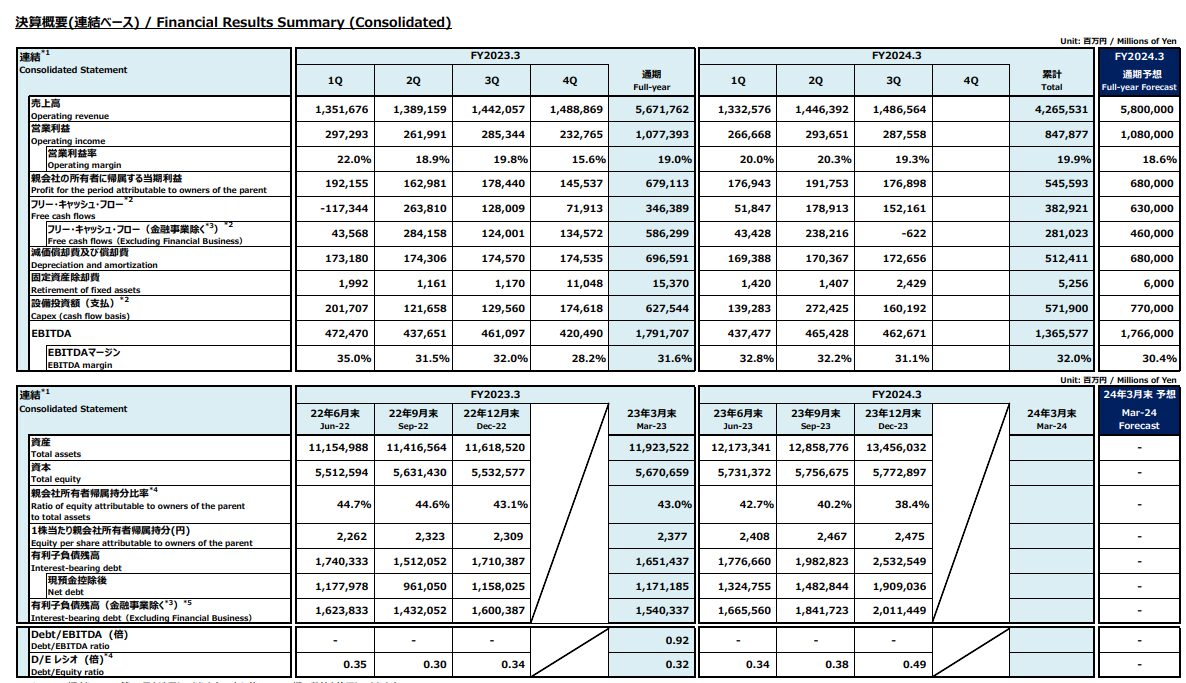

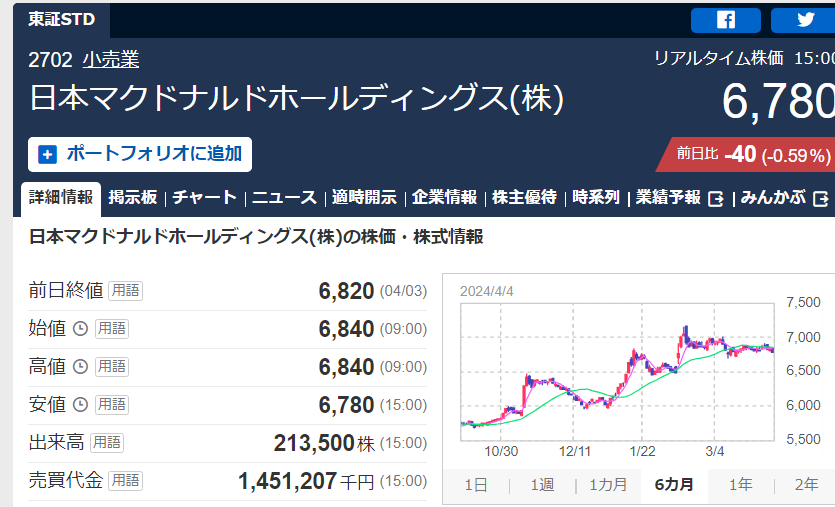

決算情報が良い例です。

(引用:KDDI)

(引用:P&G)

少し極端ですが見ればすぐにわかると思います。

- Net Sales 総売上高

- Gross Profit 粗利益

- Operating Income 営業利益

いちいち単語を調べて理解しファンダメンタルズ的にはわかったとしても定性部分を読むのにはある程度の英語力が必要または時間が必要になりますよね。

こういった点から全て日本語で書かれている日本株の方が投資がしやすいのです。

時差が無くリアルタイムで投資可能

| 米国株 | 日本株 | |

| 取引時間 | 23:30~翌6:00 (サマータイムは22:30~5:00) | 9:30~11:30 12:30~15:00 |

日本時間の深夜~早朝が取引時間となる米国株では対応が難しいのがわかります。しかし、日本株であれば起きている日中に株価や情報をみることができます。

また、米国株は

- ストップ高

- ストップ安

といった値幅制限がありません。決算前後や突発的な情報で株価が大きく動くことも普通にあり、朝、目覚めて資産が激減したという投資家も多くいます。

言い換えると、米国株はハイリスクハイリターンとも言えます。

株主優待制度がある

株主優待制度は日本株独自の制度で米国株にはありません。

優待目的で投資をする人もおり、日本株の魅力の1つです。

株主優待の例

- QUOカード

- 企業の商品券

- ポイント(Tポイント,dポイントなど)

どういった銘柄があるのか具体例を出します。

QUOカードが貰える銘柄

8147 トミタ

100株以上保有で3000円相当のQUOカード

6089 ウィルグループ

- 100株以上で500円相当のQUOカード

- 200株以上で1000円のQUOカード

4816 東映アニメーション

東映アニメーションは株主優待限定キャラクター・QUOカードがもらえます。

- 100株以上で1200円

- 300株以上で2400円

- 500株以上で3600円

- 1000株以上で6000円

- 3000株以上で9600円

- 5000株以上で12000円

- 10000株以上で14400円

6904 原田工業

1年以上継続保有が条件で、5年以上継続保有の場合QUOカードを500円増

- 100株以上1000円

- 500株以上5000円

- 10000株以上10000円

1446 キャンディル

- 200株以上3000円

- 2000株以上4000円

- 6000円以上5000円

企業の商品券が貰える銘柄

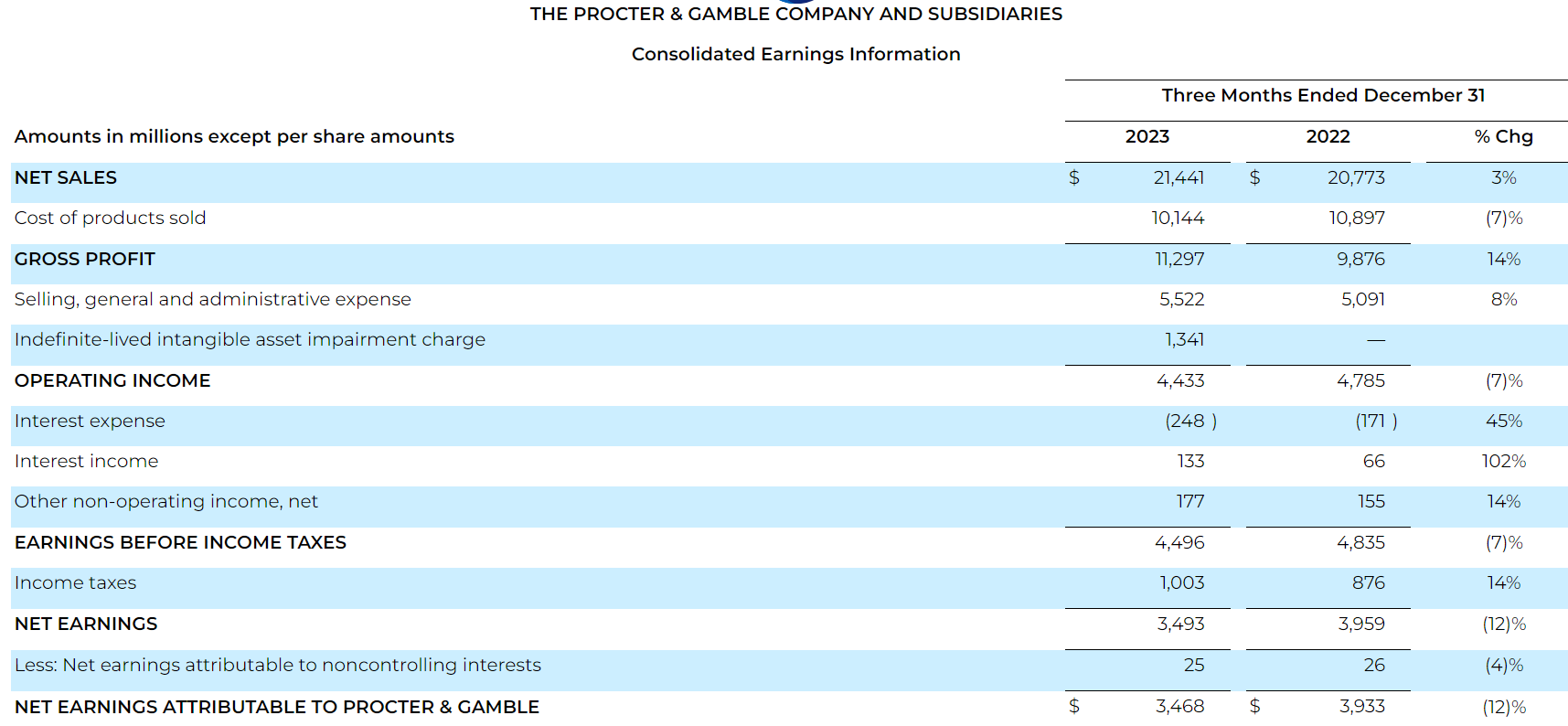

2702 日本マクドナルドホールディングス

1冊にバーガー類、サイドメニュー、飲み物の3種類の商品の無料引換券が6枚ずつの計18枚の優待食事券がもらえます。

1年間保有を条件に持ち株数で優待条件が変わります。

- 100株以上 1冊

- 300株以上 3冊

- 500株以上 5冊

9202 ANAホールディングス

国内線を割引運賃で搭乗できる優待が貰えます。

- 100株以上 1枚

- 400株以上 4枚

- 1000株以上 7枚

- 100000株以上 254枚

3397 トリドール

1年間以上保有を条件に丸亀製麺で使える1枚100円の優待券が貰えます。

- 100株以上 30枚

- 200株以上 40枚

- 1000株以上 100枚

- 2000株以上 150枚

8905 イオンモール

イオンスタイル、まいばすけっと、マックスバリューで使えるイオンギフトカードが貰えます。

- 100株以上 3000円相当

- 500株以上 5000円相当

- 1000株以上 10000円相当

9831 ヤマダホールディングス

ヤマダ電機、テックランド、ベスト電器で使える1枚500円の優待割引券が貰えます。

- 100株以上 3枚

- 500株以上 10枚

- 1000株以上 20枚

- 10000株以上 100枚

ポイントが貰える銘柄

9432 日本電信電話

NTTです。

100株以上かつ2年以上でdポイントが貰え、保有年数で貰えるポイントが変わります。

- 2年以上3年未満は1500ポイント

- 5年以上6年未満は3000ポイント

3141 ウエルシア

Tポイントが貰え、保有株式数で優待が変わります。

- 100株以上 3000ポイント

- 500株以上 5000ポイント

- 1000株以上 10000ポイント

7561 ハークスレイ

ほっかほっか亭を傘下に置く企業です。

QUOカードと楽天ポイントが貰え、保有株式数で優待が変わります。

- 600株以上 500円のQUOカードと300ポイント

- 1000株以上 1000円のQUOカードと500ポイント

- 2000株以上 2000円のQUOカードと500ポイント

探してみると優待を出している企業は沢山あるので調べてみると面白いですよ。

日本株に投資するデメリット

日本株のデメリット

- 米国と比べて市場規模が小さい

- 米国に比べて成長性のある企業が少ない

米国と比べて市場規模が小さい

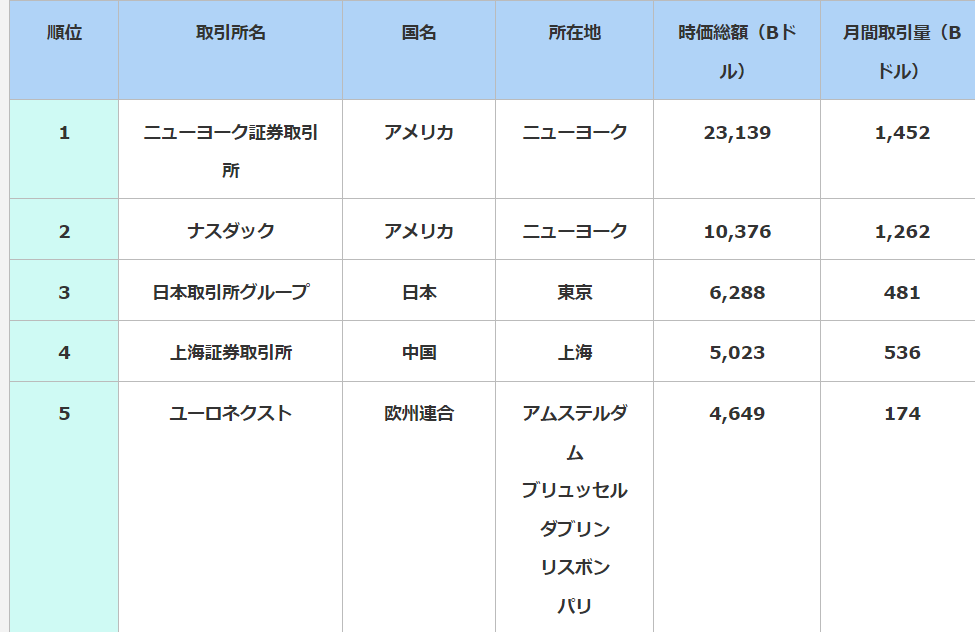

日本株と米国株の最もわかりやすい違いの1つが市場規模です。

米国株市場は世界最大の市場であり、その規模は日本株市場を大きく上回っています。

(引用:Ran-Kingランキング)

日本株市場もアジアでの重要な市場の一つであり、東京証券取引所には多くの日本企業が上場していますが1位のニューヨーク証券取引所のダントツ差には敵いません。

市場規模が大きいということは高い流動性があると言うことがわかります。

市場の流動性が高いと多くの取引が行われます。これにより、投資家は望むときに素早く株式を売買することができます。

日本株市場の流動性に問題があるわけではありませんが米国株市場よりは低いので外国人投資家から認知があまり無く海外からの投資マネーが入ってこないというのがデメリットに挙げられます。

米国に比べて成長性のある企業が少ない

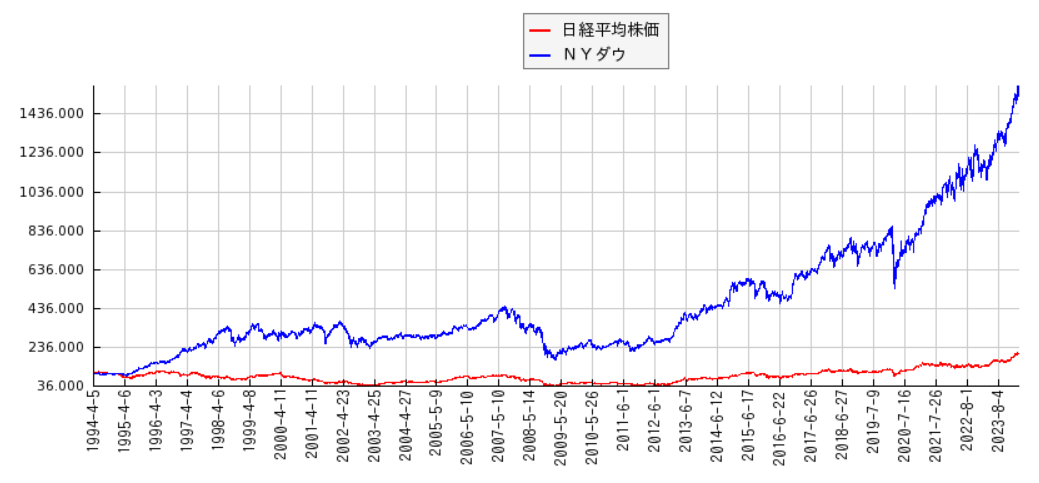

(引用:かぶれん)

上の図を見ると、NYダウは右肩上がりに成長していますが、日経平均はそんなに変わっていないのがわかります。

これは、日本株全体が大きな成長を遂げていないというのがわかります。

わかりやすく書くと

日経平均株価

- 1989年 最高値の38915円

- 2024年 最高値更新40000円超え

NYダウ

- 1989年 終値2758円

- 2024年 終値38585円

35年で日経平均は約1.02倍なのに対しダウ平均株価は約14倍成長しています。

このように、成長性の高い外国株に比べて、日本株は成長性が低いのもデメリットです。

米国株に投資するメリット

米国株のメリット

- 成長力の高い企業が多い

- 株主還元に積極的

成長力の高い企業が多い

具体例を挙げるならマグニフィセント7です。

- グーグル

- アップル

- メタ

- アマゾン

- アルファベット

- テスラ

- エヌビディア

マグニフィセント7はS&P500に組み入れられ500社全体の売上の約10%を占めており、米国市場全体を牽引しています。

これらの株価は上場付近で購入しておけば何10~100倍にまで膨れ上がったというのは多くの人が知っていると思います。

(引用:Yahooファイナンス)

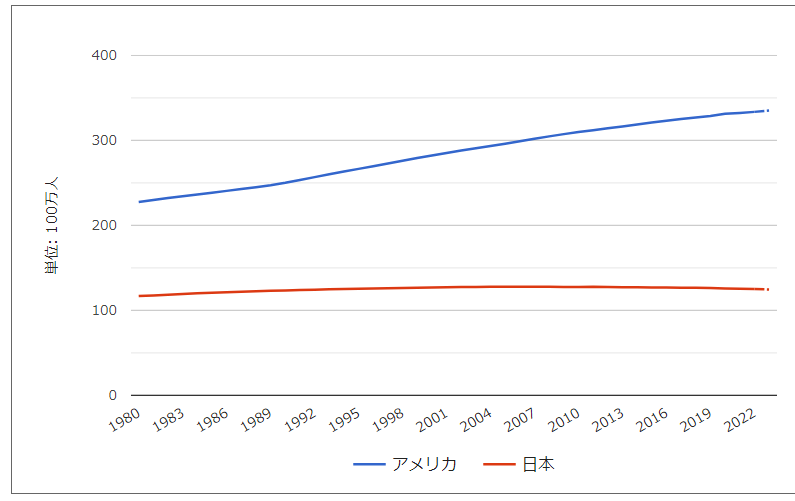

米国企業の成長背景には人口増加や製品・サービスの高い付加価値による競争優位性が挙げられます。

人口増加は労働増加と消費拡大となり、企業利益に繋がります。

(引用:世界経済のネタ帳)

日本の人口はほぼ横ばいなのに対し米国では年々増加傾向にあります。こういった背景から米国企業全体の利益は上昇したと考えられます。

また、米国では製造業といった産業ではなくデータ、ブランド力といった無形資産で稼ぐ産業に転換しています。

デジタル化が進む現在、上で書いたマグニフィセント7はプラットフォーマと呼ばれ世の中のデジタル化におけるサービスの基盤の役割を果たし、データを強みに高い市場シェアを獲得しました。

一方、日本企業の多くはモノつくり(有形資産)の産業から脱却できず、新興国企業が台頭するなかで競争力が失われているとみられます。

こういった背景の中マクロ経済に左右されずに利益成長を続ける米国企業の強さが感じられます。

株主還元に積極的

もう1つのメリットでも書いた成長力が高い企業が多い理由にも株主還元が関わってきます。

米国では会社は株主のものという認識が定着しており、株主から集めた資本をいかに活用して企業としての価値を高められるかが、経営者に強く求められます。

わずかな利益のために、大きな資本を費やすような会社は評価されないということです。

なので、連続増配や自社株買いを米国企業はかなり実施しています。

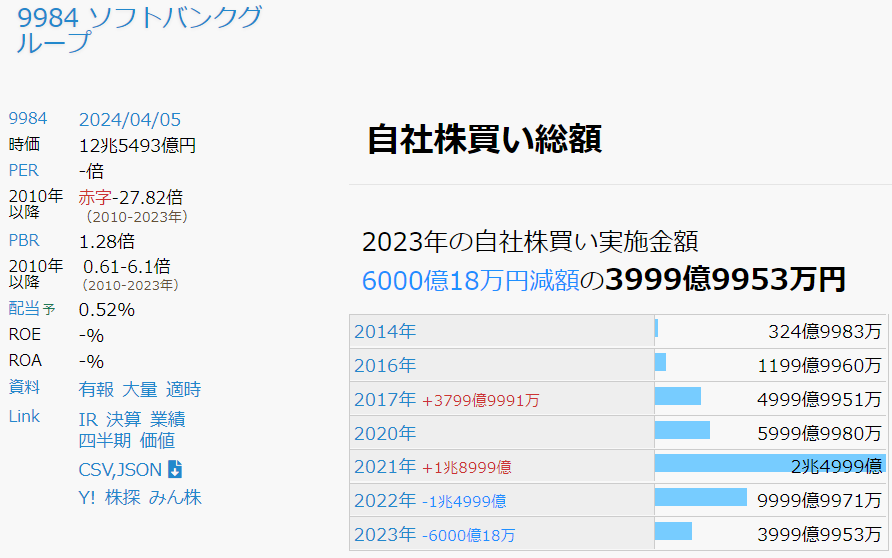

(引用:マネクリ)

(引用:IRバンク)

ソフトバンクが過去5年で約4兆円なのに対しアップルやマスターカードは5年間で2500億ドル以上(日本円で37.5兆円)を実施しています。

(引用:投資の森)

(引用:ダイヤモンド・オンライン)

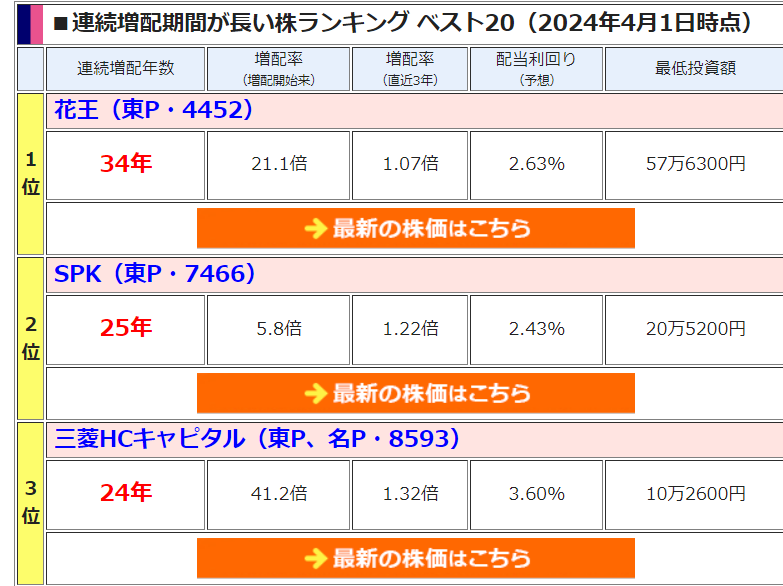

米国企業は1位のAWRは69年に対し日本1位花王は34年です。

これだけ差があるということがわかります。

株主還元について、自社株買いのメリットがわからないという方はこの記事に詳しく解説されていたのでご覧になってください。

米国株に投資するデメリット

米国株のデメリット

- 為替損益が発生する

- 二重課税が発生する

為替損益が発生する

米国株を買う際はドルで購入するので為替が影響してきます。

KO(コカ・コーラ)で例を出します。

(引用:Yahooファイナンス)

1ドル150円の場合

・59.51×150=1株8926.5円で購入可能

1ドル130円の場合

59.51×130=1株7736.3円で購入可能

購入時に1株買うだけでも1300円ほど価格が変わってきますし、株を保有時に為替が変わり評価損益が変わることもあります。

2021.22年から米国株を買い今も保有していれば為替損益でプラスになっている人は相当多いと思います。

米国株を買うときは為替の動向を把握するようにしましょう。

2024年3月20日に日銀がマイナス金利を解除しましたので、今後のFRBの動向の確認は必要です。

二重課税が発生する

| 米国での課税 | 日本での課税 | |

| キャピタルゲイン | なし | 20.315% |

| インカムゲイン | 10% | 米国で税引き後20.315% |

米国株の配当は二重課税されます。

増配企業が日本より多いですがこのことを知らず配当投資を続けていると多くの配当金を税金で持っていかれることになるので覚えておきましょう。

1つだけ注意が必要なのがNISA口座で米国株を買ったときも税金を払わなければならない。ということです。

NISA=非課税という考えがあるとは思いますが、NISAで非課税になるのは日本国内の税金だけです。

一般NISAでも米国株の配当に対して米国側の10%が課税されるのを覚えておきましょう。

結局、どちらに投資したらいいのか

私の意見は

株式投資で本格的に稼ぎたいのなら日本株。そこまで熱意がないなら米国株で高配当投資をする。

株式投資で重要なことで銘柄選定をする際

- なんでその銘柄を選んだのか。

- 人に丁寧に説明できるか。

- 自分なりの投資ルールを持っているか。

個人的ですが、これらができなければ投資ではなく投機になります。

株式投資関連の本やyoutube,X(旧twitter)等で情報を集めている人ならわかると思いますが

銘柄選定をする際は決算書の数字確認、企業ホームページでの決算説明からわかる定量分析。社長の人柄や実際に商品を使用や株主総会の出席といった定性分析をする必要があります。

これらの情報が日本語と英語であるならばどちらがいいでしょうか。日本人であるならば株式投資で稼ぎたいのなら日本株をおすすめします。

それでも、そこまで本気になれない。という方も多いと思います。そういった方には米国株の高配当投資が最適です。

米国株のメリットでも書きましたが米国は株主還元に積極的で連続増配企業が多く存在していることがわかったと思います。そういった企業の株を買い配当を再投資をすることにより資産を増やすことができます。

配当投資をする際にも見るべきポイントはあるので興味があればこちらの記事もご覧ください。

また、米国株高配当投資をする際は

- 外国株取扱い数11000

- 配当再投資機能がある

サクソバンク証券をおすすめします。

配当再投資機能はサクソバンク証券にしかないのでとても便利です。

サクソバンク証券のことについてや他の証券会社についてまとめた記事も書いたのでよければ参考にしてください。

-

-

[初心者必見!]株式投資におすすめの証券会社7選!

この記事で解決できる悩み 株式投資初心者におすすめの口座は? 各証券会社の魅力 口座開設の仕方 今回は株式投資を始めるにあたっておすすめの証券会社を7つ紹介していきます。 ...

続きを見る

[まとめ]株式投資をするなら日本株と米国株どこがいいのか

今回は、株式投資をするなら日本株、米国株。どこがいいのかを書いてきました。

日本株のメリット、デメリット

米国株に比べて市場規模や流動性は低いが銘柄分析をする際の情報は日本語、米国株にはない株主優待制度といった特徴がある。

米国株のメリット、デメリット

為替の影響で資産が変わり、米国株の配当を受け取る際に日本と米国の二重課税が発生するが自社株買い、連続増配企業といった株主還元政策を大切にしている企業が多い。

個人的には株式投資で稼ぎたいのなら日本株。そこまで本気になれないのなら米国株高配当投資をおすすめします。

参考にしてみてください。