今回はこのような悩みについて紹介します。

株取引をしていて「会社にバレないかな」こう考えた人もいると思います。私自信もそうでした。

結論、株式投資をしていることを自分から言わなければバレることはありません。

この記事ではバレるときやバレない方法を書いています。興味がある人は是非、最後まで見て行ってください!

もくじ

副業の定義について

副業とは

・一般的に本業以外の収入源のこと

本業以外にパートやアルバイトとして働くと副業になります。

その他にも

- FX

- せどり

- 動画編集

- ハンドメイド制作

といったもの副業になります。

株式投資をしていることが会社にバレたらまずいのか

では、株式投資は副業にならないのか。

と疑問に思うと思いますが、株式投資は副業にはなりません。

というのも、会社員が行う株式投資は仕事ではなく「資産運用」になります。

- 債権

- 投資信託

といったものも資産運用で自分の資産を増やそうとするのは財務テクニックの一つなので、会社にばれても問題はありません。

保有している株が購入時より値上がりし、時には給料以上に儲かり大きく利益を得たとしても問題は無いのです。

基本、日本の法律で株式投資が禁止されている職業はありませんが、個々の会社の就業規則で株式投資を禁止している場合があるので確認しておきましょう。

また、問題が無くてもインサイダー情報には注意が必要です。

インサイダー取引とは

・会社の内部情報を知る関係者が株価に影響を及ぼす未公表の情報を利用して自社株を売買すること

会社によっては株を買ってはいけない時期が知らされるところもあります。上場会社勤務の方は覚えておきましょう。

株式投資をやっているのがバレるのはどんなとき?

株式投資をしていることがバレる原因は2つあります。

- 住民税の金額

- 社内で株をしていることを話す

住民税の金額でバレる

株式で利益を得た場合、その利益のことを「譲渡益」といいます。

内訳はこんな感じで

- 所得税15.315%

- 住民税5%

一律で源泉徴収税が20.315%かかります。

譲渡益の税金を支払うために確定申告をすれば税務署から確定申告の内容が役所に通知され、役所から確定申告の内容を踏まえた納税額が会社に伝えられます。

このとき、会社の給料から計算される値よりも高い住民税が納付されていれば、会社にばれる可能性があります。

社内で株式投資をしていることを話す

住民税の変化はよほど大儲けしないとそこまで変わりません。

社内で株式投資の話をしていることがバレる一番の原因です。

個人的に相手から株や投資の話をされるときを除いて社内では株をしている等の話はしないようにするのをおすすめします。

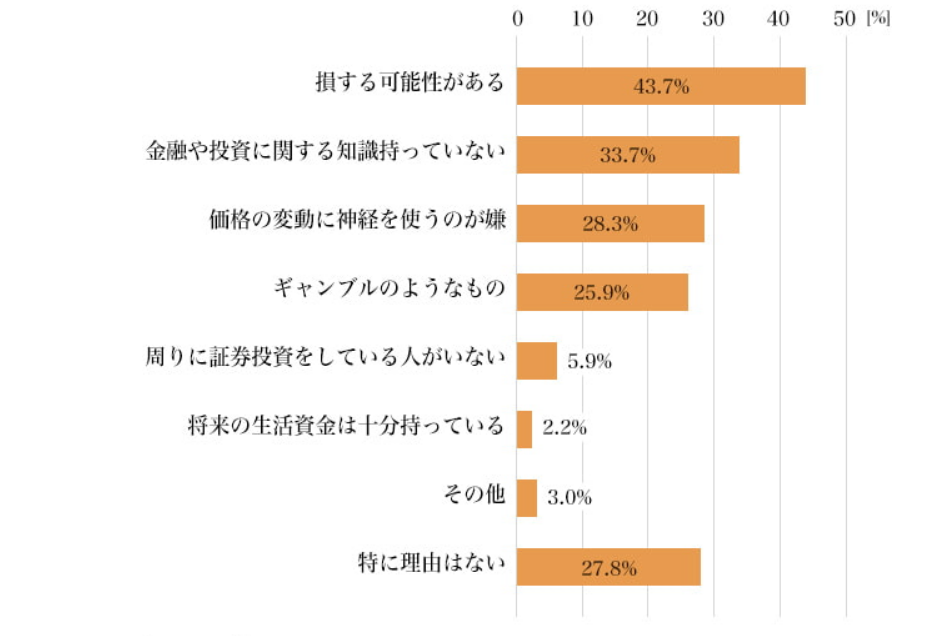

というのも、株式投資に限らず投資全般をギャンブルと思う割合が多いからです。

(引用:野村証券)

老後2000万円問題を始めNISAやidecoをする方も増えてきたと思いますが投資についてあまりよく思っていないというのがわかると思います。

- あの人はギャンブル好きだ

- 変な勧誘をされるかもしれない

と変なイメージを持たれないためにも社内で話すのは注意しましょう。

バレずに株式投資をする方法

株式投資をしていることが会社にばれても問題ないのですが、気になる人は多いと思います。そこで、会社にばれないための方法を2つ解説していきます。

- 一般口座で普通徴収する

- 特定口座で源泉徴収ありを選択する

証券口座には一般口座と特定口座の2つがあります。

一般口座とは

・特定口座で管理していない上場株式等を管理している口座で自分で確定申告が必要

特定口座とは

・証券会社が1年間の損益を計算して年間取引報告書を作成してくれる。源泉徴収ありを選択すれば確定申告はいらない。

一般口座で住民税を自分で納付する

一般口座は自分で確定申告をする必要があります。

自分で確定申告をするのに必須の書類を年間取引報告書と言い

- 株や投資信託の増益

- 配当金

といったことが記されています。

株式投資で利益が出た場合、住民税が増えます。(譲渡益)これを会社に通知させないように普通徴収を選択すると会社に株式投資をしていることはバレません。

普通徴収とは

・納税者本人が納付書を用いて自分で住民税を納めること

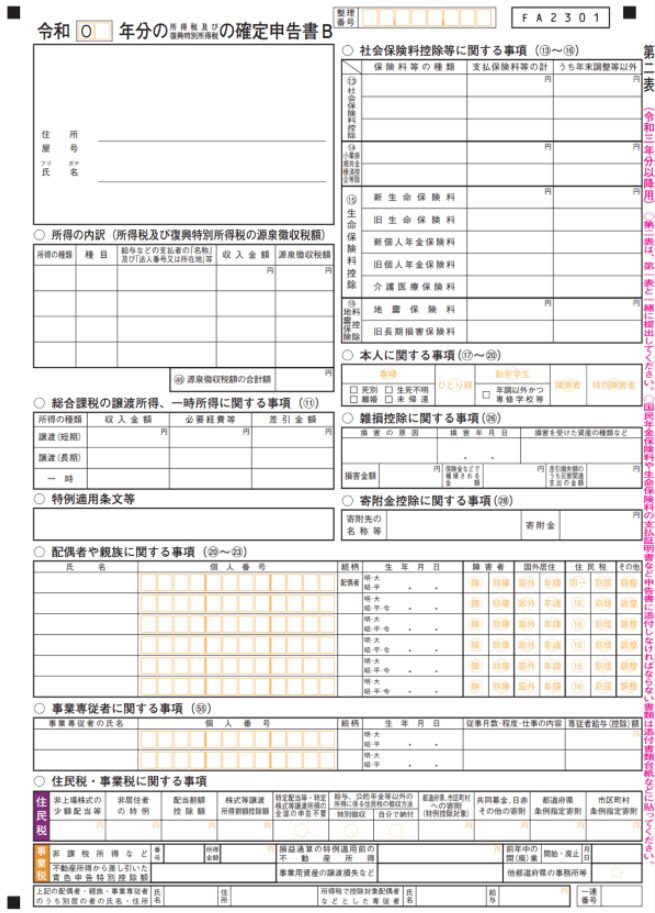

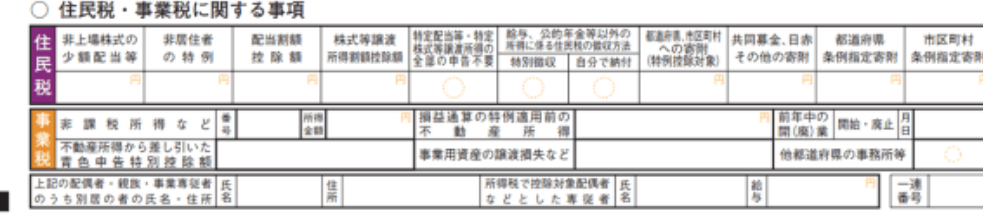

具体的には以下のように確定申告してください。

確定申告書(第二表)の住民税・事業税に関する欄に「給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法」という箇所があります。ここで「給与から差引き」ではなくて「自分で納付」を選択します。

こうすることで住民税の納付書が自宅に送られ、会社に通知される納税額は給与に応じた分だけになり、株式投資で得た譲渡益の分は通知されません。

また、確定申告がいらない場合もあるので覚えておきましょう。

- 年間利益が20万以下

- 年間利益がマイナス

この2つの場合は確定申告をする必要はありませんが、利益がマイナスでも確定申告をしていた方が良いパターンを紹介します。

確定申告をした方が良いパターン

今年:300,000円の損失で来年1,000,000円の利益だった場合

本来、来年に100万円の利益の税金約20万円を支払う必要があります。

1,000,000円×20.315%=203,150円

しかし、今年確定申告をすれば来年の損益を繰越すことができますので支払う税金が少なくなります。

1,000,000円-300,000円=700,000円

700,000×20.315%=162,050円

203,150円-162,050円=41,100円の支払いで済みます!

以上のことから一般口座は税務処理に関する知識が豊富で、複雑な投資戦略を実施したい経験豊富な投資家に適しています。

ただ、複雑な投資戦略や多様な金融商品を取り扱いたい方には適した口座ですが、確定申告が慣れてない方は次に紹介する特別口座を開きましょう。

特定口座で源泉徴収ありを選択する

特定口座の源泉徴収ありを選択すれば確定申告の必要はないです。

なので、譲渡税による住民税が会社に行くことがないので株をやっていることが会社にバレることはありません。

よほど、財務に知識がある人を除いて多くの方には確定申告をしなくて良いという観点から特定口座をおすすめします。

また、特定口座には源泉徴収なしもあります。

これは、確定申告を自分でしなければなりませんが一般口座と違い

- 株の売買の損益計算

- 特定口座年間取引報告書の作成

の2つを証券会社が実施してくれます。

一般口座では全て自分がやらなければいけないのに対し、特定口座(源泉徴収なし)では確定申告は必要ですが、証券会社が手助けしてくれる。という仕組みになっています。

なので、株式投資をする際は口座の選択に注意が必要です。

以上のことから会社に株式投資がバレて問題ないというのがわかったと思います。

株式投資を始めてみようと思う方は口座開設が必要になります。解説手順をまとめた記事も書いていますので参考にしてください。

続きを見る

資産1000万超えの私が教える!株式投資におすすめの証券会社7選!

[まとめ]株式投資は会社にバレるとまずいのか

今回は株式投資は会社にバレるとまずいのか。ということについて書いてきました。

- 株式投資は副業ではなく資産運用

- 会社にバレても基本は問題ない

- 確定申告を自分ですればバレることはない

- 確定申告に慣れてないなら特定口座(源泉徴収あり)を選択する

バレても問題ありませんが、勤務中に取引をし本業が疎かにならないように注意いましょう。

参考にしてみてください。